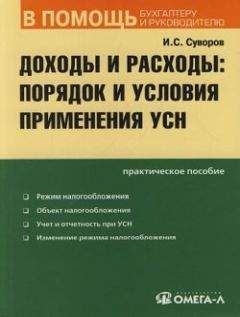

Игорь Суворов - Доходы и расходы по УСН

Обзор книги Игорь Суворов - Доходы и расходы по УСН

Практическое руководство для малого бизнеса и бухгалтеров📘

Книга Игоря Суворова «Доходы и расходы по УСН» - это современное и подробное руководство для всех, кто работает с упрощённой системой налогообложения в России. Автор разбирает ключевые вопросы применения УСН, подробно объясняет порядок учета доходов и расходов, а также даёт практические советы по ведению бухгалтерии и подготовке отчетности.

Актуальность и простота подачи 💡

Особое внимание в книге уделяется последним изменениям в законодательстве, что делает её незаменимым помощником для бухгалтеров, аудиторов, индивидуальных предпринимателей и руководителей предприятий. Все сложные вопросы объясняются на реальных примерах, приводятся комментарии Минфина и ФНС по наиболее частым ситуациям, с которыми сталкиваются налогоплательщики. Благодаря понятному языку и практической направленности, книга подходит даже для начинающих специалистов.

Для кого эта книга 👩💼👨💼

- Бухгалтеры и главные бухгалтеры

- Руководители малого бизнеса

- Индивидуальные предприниматели

- Аудиторы и специалисты по налогам

Эта книга станет надежным справочником для принятия управленческих решений и поможет избежать ошибок при работе с УСН.

Где читать книгу онлайн без регистрации 🌐

"Доходы и расходы по УСН" Игоря Суворова можно читать онлайн бесплатно и без регистрации в нашей электронной библиотеке KnigaRead.com, что делает доступ к полезной информации максимально быстрым и удобным. Просто вбейте название книги в поиске и начните знакомство с материалом прямо сейчас!

Если вы ищете актуальное, практичное и понятное руководство по работе с УСН - эта книга обязательно должна быть в вашей библиотеке. Не тратьте время на поиски - читайте книгу онлайн без регистрации и будьте уверены в своих знаниях! 🚀

Игорь Сереевич Суворов

Доходы и расходы по УСН

Глава 1. Общие положения в свете изменений Федерального закона N 101-ФЗ от 21.07.2005 г

С принятием Федерального закона от 24 июля 2002 г. N 104-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах» в Налоговый Кодекс РФ была введена Глава 26.2. – Упрощенная система налогообложения.

В соответствии с данной главой НК РФ организациям и индивидуальным предпринимателям (в основном в сфере малого бизнеса) было предоставлено право в добровольном порядке воспользоваться упрощенным механизмом налогообложения, учета и отчетности. При этом организации и индивидуальные предприниматели могут добровольно как перейти к упрощенной системе налогообложения, так и вернуться к иным режимам налогообложения в порядке предусмотренном данной главой НК РФ.

В последнее время был принят ряд изменений в Главу 26.2. Налогового Кодекса РФ «Упрощенная система налогообложения», которые будут учтены в данной книге.

В соответствии с Федеральным законом от 30 декабря 2006 г. N 268-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации (вступает в силу – по истечении одного месяца со дня его официального опубликования (опубликован в „Российской газете“ от 31 декабря 2006 г. N 297)):

– в пункте 5 статьи 346.13 слова «15 дней» заменены словами «15 календарных дней».

В соответствии с Федеральным законом от 27 июля 2006 г. N 137-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования» (вступает в силу – с 1 января 2007 года):

– в подпункте 10 пункта 3 статьи 346.12 слова «частные нотариусы» заменены словами «нотариусы, занимающиеся частной практикой»;

– подпункт 9 пункта 1 статьи 346.16 дополнен словами «, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика в порядке, предусмотренном статьей 46 настоящего Кодекса»;

– в подпункте 4 пункта 2 статьи 346.17 слова «в последний день» заменены словами «в последнее число»;

– в абзаце третьем пункта 1 статьи 346.23 слова «25 дней» заменены словами «25 календарных дней»;

– в пунктах 8 и 10 статьи 346.25.1 слова «25 дней» заменены словами «25 календарных дней».

Ряд изменений внес Федеральный закон от 21 июля 2005 г. N 101-ФЗ «О внесении изменений в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации» (вступает в силу – по истечении одного месяца со дня его официального опубликования (опубликован в Собрании законодательства Российской Федерации от 25 июля 2005 г. N 30 (часть I) ст. 3112, в «Российской газете» от 26 июля 2005 г. N 161), за исключением статей 1 и 4 настоящего Федерального закона. Статьи 1 и 4 настоящего Федерального закона вступают в силу с 1 января 2006 г):

Статья 1

1) в статье 346.11:

а) в пункте 1:

в абзаце первом слова «общей системой налогообложения (далее в настоящей главе – общий режим налогообложения), предусмотренной» заменить словами «иными режимами налогообложения, предусмотренными»;

в абзаце втором слова «общему режиму» заменить словами «иным режимам»;

б) в пункте 2:

первое предложение абзаца первого изложить в следующей редакции:

«2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций и единого социального налога.»;

в абзаце третьем слова «общим режимом налогообложения» заменить словами «законодательством о налогах и сборах»;

в) в пункте 3:

первое предложение абзаца первого изложить в следующей редакции:

«3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности) и единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц).»;

в абзаце третьем слова «общим режимом налогообложения» заменить словами «законодательством о налогах и сборах»;

2) в статье 346.12:

а) в пункте 2:

слова «доход от реализации, определяемый в соответствии со статьей 249 настоящего Кодекса, не превысил 11 млн. рублей (без учета налога на добавленную стоимость)» заменить словами «доходы, определяемые в соответствии со статьей 248 настоящего Кодекса, не превысили 15 млн. рублей»;

дополнить абзацем следующего содержания:

«Указанная в абзаце первом настоящего пункта величина предельного размера доходов организации, ограничивающая право организации перейти на упрощенную систему налогообложения, подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год, а также на коэффициенты-дефляторы, которые применялись в соответствии с настоящим пунктом ранее. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.»;

б) в пункте 3:

подпункт 10 изложить в следующей редакции:

«10) частные нотариусы, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;»;

в подпункте 11 слова «и индивидуальные предприниматели» исключить;

в подпункте 14 слово «непосредственного» исключить, дополнить словами «, на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 года N 3085-I „О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации“, а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом»;

подпункт 16 после слова «рублей.» дополнить словами «В целях настоящего подпункта учитываются основные средства и нематериальные активы, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с главой 25 настоящего Кодекса;»;

дополнить подпунктами 17 и 18 следующего содержания:

«17) бюджетные учреждения;

18) иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации.»;

в) в пункте 4 слова «размеру дохода от реализации,» исключить;

3) в статье 346.13:

а) пункт 2 изложить в следующей редакции:

«2. Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе подать заявление о переходе на упрощенную систему налогообложения в пятидневный срок с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с абзацем вторым пункта 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель вправе применять упрощенную систему налогообложения с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Организации и индивидуальные предприниматели, которые в соответствии с законодательством субъектов Российской Федерации до окончания текущего календарного года перестали быть налогоплательщиками единого налога на вмененный доход, вправе на основании заявления перейти на упрощенную систему налогообложения с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.»;

б) в пункте 3 слово «общий» заменить словом «иной»;

в) в пункте 4:

абзац первый изложить в следующей редакции:

«4. Если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25 настоящего Кодекса, превысили 20 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным пунктами 3 и 4 статьи 346.12 настоящего Кодекса, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение и (или) несоответствие указанным требованиям.»;